回顾:《物联网金融(发展篇):物联网时代下,金融业如何蜕变?》

如果说互联网的兴起是开创了虚拟经济市场,那么物联网的搭建就是织起了一张万物联接的实体经济超级信用网络。

对于传统金融机构来说,客户征信主要来源于基本生产经营状况或是不良信用记录等坏账行为,其考察角度过于单一、片面,对于企业用户的信用品评级和授信额度过于依赖主观判断和经验积累,容易出现判断失误所带来的信用风险,而对于新增用户也很难做出准确信用判断。此外,银行对于信贷业务主要依赖抵质押品作为贷款增信工具,对于其他增信工具认可度也较低。

据数据显示自2013年至2017年,仅中国银协内部通报的逃废债企业就有700多家,这至少导致银行直接损失千亿元。另外,据统计,由于信用缺失导致中国一些企业直接和间接经济损失高达6000亿元。

而对于实体企业来说,物联网的深度应用将彻底打破传统金融的主观信用体系,助力风控,解决信息孤岛及逆向选择等一系列问题。通过物与物、人与物的信息、资金、实物交互,避免了主观判断的影响,实现智能识别感知、定位、跟踪、监控以及管理,实时掌握企业销售情况、运营情况,动态调整信用评级结构。引领金融业务流程向智能化、便捷化、透明化提升,帮助金融机构及时发现、提前预警,大幅降低金融机构的信用风险和运作成本,实现服务效率最大化。

下面我们来详细看看物联网金融都能在哪些场景应用。

物联网金融助力小微企业融资

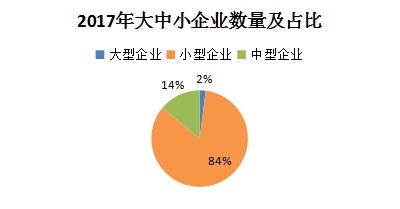

以往由于信息不对称,金融机构出于风险考量只能被迫放弃多数小微企业授信,丢失了大量业务机会,而小微企业求助其他融资渠道成本往往都很高,使得金融需求与服务无法完美匹配。截止2017年底,我国中小企业数量占企业总量高达98%,但其放贷比重却仅为1%;而中小企业贷款覆盖率仅为18.7%,较发达国家的80%的贷款覆盖率差距较大,市场存在近12万亿的融资缺口待填补。

江苏银行自2017年12月利用物联网和区块链技术,推出的全线上化物联网动产质押融资业务。通过实时收集仓库和客流情况、采集生产能源消耗、获取企业质押物信息,掌握经营能力及偿债能力,实现质物与贷款一对一对应,杜绝过去质物池化的权属风险以及信息传递问题,大大节省了金融服务的时间及资金成本、及时解决了生产经营资金周转需求。据某钢贸企业反馈,在江苏银行物联网金融的支持下,2018年销售额已经同比增长20%。

一年间为60多家客户提供了5亿元融资额,累计投放超千笔近15亿元。据统计,截至今年上半年,动产质押业务融资已经为136家企业提供服务,其中超过100家为首贷用户,累积发放贷款2700多笔,总计 33.2亿元。

物联网金融拓展-大宗商品交易平台

物联网金融除了应用于仓储质押、汽车金融、融资租赁以及保险业外,还在大宗商品跟踪监管方面有较大成效。目前,由于大宗商品交易平台上的交易双方常为异地监管,因此很容易产生仓单重复质押、虚假质押、骗贷挪用等问题。通过物联网技术可以实时跟踪融资企业的原材料采购情况、生产情况、销售情况、运输情况和仓储情况,从而可以及时采取措施,减少资金回流的风险。

构建物联网金融生态体系

如果说各家银行正在在物联网领域抢占先机,那么平安银行就是物联网金融领域的开拓者和先行者,物联网金融应用场景已覆盖至能源、矿产品、农产品、液态化工、建材等众多行业。自2013年起,平安银行就以汽车金融为突破口开启了物联网金融应用的新纪元,推动汽车金融向物联网模式数字化转型升级。

2016年,平安银行完成了物联网仓库的全国性布局,与上百家大型仓库和物流园区建立了深度合作关系;并且打造港口物联网金融合作新范式,与10多家大型港口开展矿产、粮食等大宗散货合作。

物联网技术在垂直领域的深度融合和渗透为金融业创新发展带来了新的商机,为银行业数字化转型开拓了新的渠道,未来还会有更多物联网应用落地业务和产品可以期待。